案内人:この記事では、配当クエストにおいて家計管理が必須の理由5選を紹介しています。人生において家計管理は必須です。

ハイト

ハイト家計管理って…大事なのは分かるけど、正直めんどいんだよな。

そうですね。でも、投資って「銘柄選び云々」より先に、家計で勝負が決まることが多いんですよ。

え、相場じゃなくて?

相場は読めません。でも家計はコントロールできます。ここが最大の差です。

家計を整えると、そんなに変わる?

変わります!実は家計管理って、元本保証・非課税・即効性の最強の金融商品なんですよ。

今日は家計管理の話題。

結論、財産を作る土台は家計管理であると考えます。

家計管理の重要性は、多くの人が認識しているとは思いますが、徹底してその管理ができている人は実は多くありません。

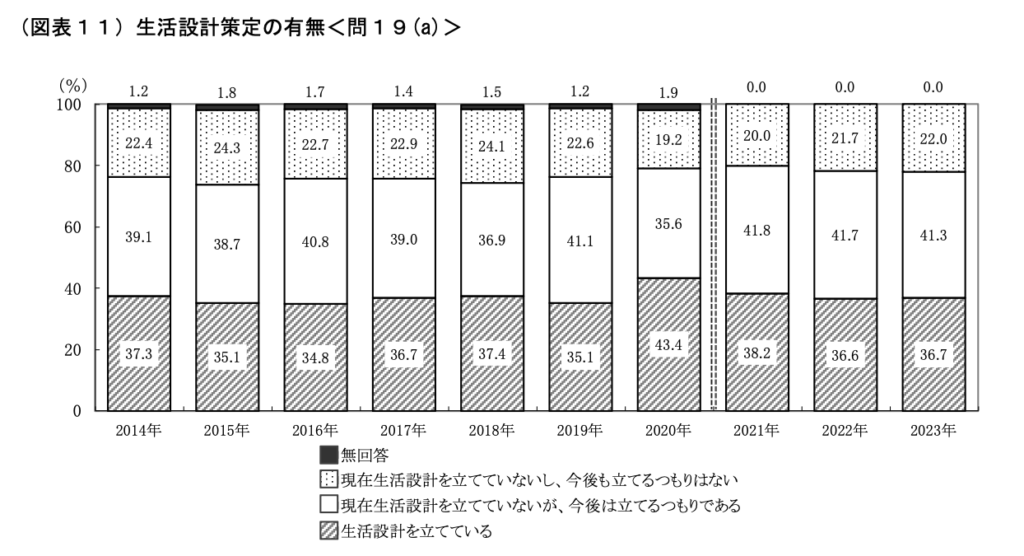

実際にとある調査では、生活設計を立てている人の割合はこの10年ほぼ横ばい。

徹底している人は徹底し続けているけど、その行動を起こしている(変化を起こしている)人は変わっていないということですね。

出典:2023年家計金融行動世論調査|金融広報中央委員会

冒頭でも述べましたが、家計管理は財産を作る土台です。

にも関わらず、できていない人が多い。

要は、

- その重要性を理解していると思っている人は多いけど

- 実際に理解し、行動できている人が少ない

ということですね。

家計管理は、行動するかしないかでその成果は変わります。

今日は家計管理が必須な理由について、5つ解説します。

先に結論を書くと下記の通り。

- 節約は最強の利回り商品だから

- 投資には「ゴール」が必要だから

- 株価は読めないから

- 家計管理こそが「価値観」を可視化するモノだから

- 結局、貯蓄がお金持ちになる「原点」だから

この記事を読んで、その重要性を再認識するきっかけをつくってもらえたらうれしいです!

理由①:節約は最強の利回り商品だから

節約の力は絶大です。

例えば「配当利回り4%」の高配当株投資と仮定した場合、月1万円(年間12万円)の配当金を得るには、単純計算で300万円の元本が必要になります。

※12万円÷0.04=300万円

一方で、家計管理で固定費を見直して「月1万円」を浮かせることができたら、どうなるか?

その瞬間から、毎月の手取りが1万円増えることになります。

これって要するに、年間12万円のキャッシュフローを自力で作ったのと同じなんですね。

だから、経済効果としては「300万円分の株を4%で運用しているのと同じ」になります。

しかも家計管理には

- 元本保証

- 非課税

- 即効性抜群

この3拍子が揃っています。

家計管理は、行動した人が買える最強の金融商品だと考えます。

毎月の通信費を1万円安くしたとします。これと同じ経済効果を配当金(利回り4%)で貰おうとしたら、なんと300万円分の株を買わないといけないんです。

えっ!? たった1万円減らすだけで、300万円分の効果!?

そうなんです! しかもその効果は一度やればずっと続くんです。まさに最強の金融商品ですね。

理由②:投資には「ゴール」が必要だから

投資は「いくら増やすか」より先に、「何のために増やすか(目的)」を決めないと、一生終わらないように思います。

理由はシンプルで、人間の欲には限界がないから。

お金が増えれば増えた分だけ、

- もっとお金を増やしたい

- まだ足りない

そんな、次の欲が出てくるんですね。

だから投資の世界では、ゴール(目的)が重要になります。

ゴールがないまま増やし続け、「いつ使うのか」「何を叶えるのか」が曖昧でお金を使えないまま終えてしまうな人生は、配当クエストではありません。

さらに厄介なのは、ゴールがないと、途中の判断基準もなくなってしまうこと。

- 今の投資ペースで目的を果たせそうなのか

- 現時点で目的までの、どこまで来ているのか

通過点が見えないと、焦ったりブレたり、続かなくなったりします。

そこで役に立つのが家計管理。

家計管理は、自分がたどり着けるゴール地点を決める材料になります。

- 毎月いくら必要なのか

- 何にお金を使うとより幸せを感じるのか

- いくら投資に回せるのか

家計を見える化することは、「今の自分の現実的なライン」を見る方法です。

そのラインを作ることが、

- お金持ちになりたいという夢ではなく

- お金持ちになるための地図

になります。

なるほど…ゴールがないと、増やすだけで終わっちゃうのか。

そうなんですね。家計管理は「現実の数字」を見ること。冒険の地図を作るために必要なんです。

理由③:株価は読めないから

まず大前提。

株価は読めません。

これが大事なポイントです。

- 「安い」と思って買ったのに、さらに下がる

- どれだけ調べても、完璧なタイミングなんて取れない

株式市場ではそれが日常茶飯事なんですね。

だからこそ、投資で本当に問われるのは、

「含み損が出たとき、どう動けるか?」

ここだと思います。

含み損が出たときの行動は、大きく3つです。

- 追加で買う

- ホールドする

- 売る

この分かれ道を決めるのは、結局心の余裕なんです。

家計管理をして、毎月安定して黒字が出る仕組みを作っている状態。

ここに心の余裕が生まれる。これこそが、投資のリスク耐性そのものだと考えます。

黒字家計には、3つの強さがあると思ってて。

- キャッシュ(現金)を持てる

- チャンスが来たときに動ける

- 精神的な余裕が生まれる

この3つがあるだけで、投資でやりがちなミス

- 高値づかみ

- 狼狽売り

- 買いたいのに買えない

こういう失敗を、ぐっと減らせます。

結局、長期投資前提なのに失敗する原因は

- 「生活の余裕不足」から起きることが多い

そう考えます。

だからこそ、株価が読めない世界で長く戦うためには、まず整えるべきは家計なんです。

家計管理は心の余裕も与えてくれるってことだね。

そのとおりです。相場は読めません。でも家計は整えられます。黒字家計こそ最強の防具でもあり、攻めでもあります。

理由④:家計管理こそが「価値観」を可視化するモノだから

家計管理は単なる節約するためのものと思われがちですね。

ですが、私はそうではなくて、長く続けていくことで自分の価値観を可視化するものだと考えます。

もちろん節約も目的です。

- 無駄遣いしているところはないか

- 不要な支出はないか

これを確認するのは大事ですね。

でもこの支出を見なおすことが、そのまま「価値観」を見なおすことにも繋がります。

支出を見なおすって、言い方を変えると「自分が何を大事にしているかの記録」です。

毎月の支出を眺めていると、

- 本当に満足している支出

- なんとなく払っている支出

- 惰性で続けている支出

色んな支出があることに気づきます。

支出を見直す=自分にとって優先度の低いところにお金をかける行為を、やめること。

つまりこれは、価値観の可視化です。

正しい家計管理は、支出と向き合うこと。

そして向き合った結果として、自然と

「自分にとって正しいお金の使い方」

が導き出されていきます。

つまり「家計を管理すること=我慢ではない」ということ?

そうです。あくまで優先度を自分自身が決めて家計を整えることが重要です。

理由⑤:結局、貯蓄がお金持ちになる「原点」だから

資産形成はどこまでいっても「貯蓄」が原点です。

投資して増やす以前に、そもそも投資に回せる余裕資金がないと始まらないからですね。

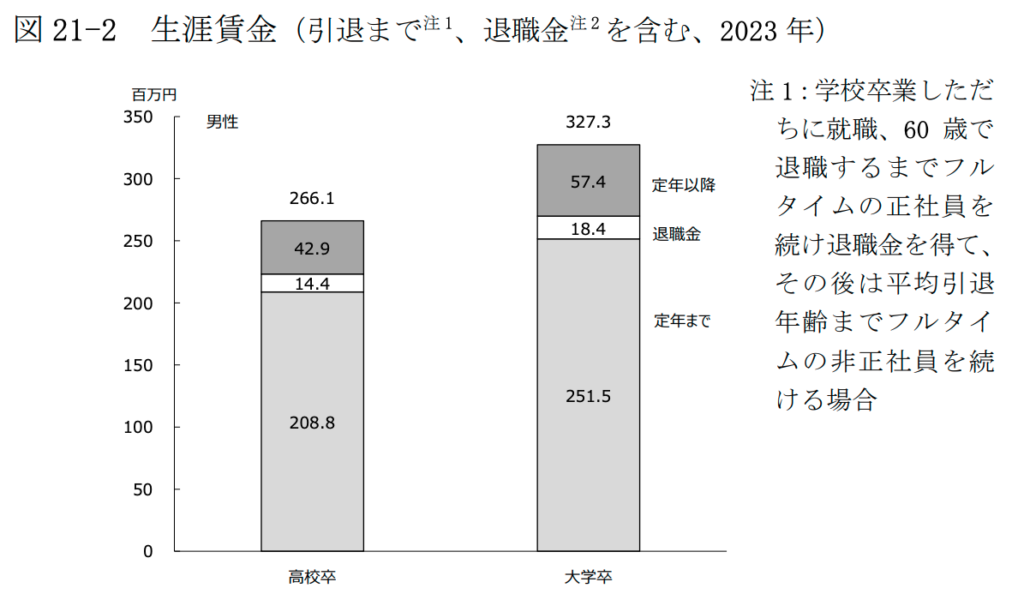

例えば、日本の生涯年収は推計で2億円台と言われることがあります。

(出典:労働政策研究機構)

もちろん人によって差はありますが、大事なのは、この収入のうちどれくらいを貯蓄に回せるか=貯蓄率です。

仮に、生涯の手取りが2億円だとして、そこから20%を貯蓄に回せたら、単純計算で4,000万円の資産が作れることになります。

つまり、黒字家計の仕組みを作ることは、

「節約して苦しむ」じゃなくて、お金が増える土台(元手)を作る行為なんですね。

お金持ちになる原理はシンプルです。

- 収入を上げる

- 支出を下げる

- できた余裕資金で、資産を増やしていく

収入を上げるのは基本的に時間がかかります。

一方で、支出の最適化は 今から結果を出せることも多いです。

だからこそ最初は、支出の最適化(黒字家計づくり)に全力を振るのが合理的です。

結局、投資の前に“貯める力”がいるってこと?

そうですね。投資はあくまでも“増やす力”。でも元手がなければそもそも増やすことはできないんです。だから貯蓄が原点なんですね。

まとめ:家計管理という「剣」と「盾」を装備しよう

この記事では、投資において「なぜ家計管理が必須なのか?」を5つの理由で解説しました。

結論、家計管理が欠かせない理由はこの5つです。

- 節約は最強の利回り商品

月1万円の固定費削減は、配当利回り4%なら「元本300万円分」と同じ経済効果になる。しかも元本保証・非課税・即効性。 - 投資にはゴールが必要

ゴールがない投資は一生終わらない。家計管理は、目的を「夢」から「地図」に変えてくれる。 - 株価は読めない

含み損が出たときに「買える・持てる・売ってしまう」の分かれ道を決めるのは、家計の余裕。 - 価値観を可視化できる

支出を見直すことは、優先順位を見直すこと。家計簿は「価値観の記録」になる。 - 貯蓄が資産形成の原点

株式投資は増やす力。元手(貯蓄率)が上がるほど、資産形成のスピードは加速する。

最後にもうひとつだけ、配当クエストの家計管理で大事にしたい考えがあります。

それは、節約=我慢じゃないということ。

家計管理の目的は「削ること」じゃなく、支出を最適化して、自分で優先順位を決めることにあります。

魔王サラリーから人生の主導権を奪還しようとしている勇者が、自分の支出の主導権すら握れていないなら、話になりません。

- 知識を学び

- 貯蓄率を上げ

- そして何にお金を使うかを決める

それを自分で選べる状態をつくることが、家計管理に求めることです。

家計管理は、今すぐ取りかかれます。

そしてこれは「行動した人」と「しなかった人」で、はっきり差がつきます。

扉は、開けた人にしか見えません。

だからまずは、やるといったらやってみましょう!

今日のこの記事が、やろうやろう思ってたけどなかなかできなかった人の後押しになればうれしいです^^

家計管理って、投資の前にやる面倒な準備だと思ってたよ

違います。家計管理は主導権を取り戻す一歩目。ここを整えることが、一番最初に取り組むことです!

コメント